Podatek od sprzedaży nieruchomości to istotne zagadnienie dla każdego, kto planuje sprzedaż mieszkania, domu lub działki. W tym artykule dowiesz się, kiedy należy zapłacić ten podatek, jak obliczyć jego wysokość oraz jakie są możliwości uniknięcia lub zmniejszenia obciążenia podatkowego.

Podatek dochodowy od sprzedaży nieruchomości to obowiązek fiskalny, który dotyczy osób fizycznych sprzedających nieruchomości, takie jak mieszkania, domy czy działki. Jest obliczany od uzyskanego dochodu, co oznacza różnicę między ceną sprzedaży a kosztami nabycia oraz nakładami na nieruchomość. Osoba fizyczna sprzedająca lokal, która osiągnęła dochód z tej transakcji, jest zobowiązana do zapłaty tego podatku.

Stawka podatku dochodowego od sprzedaży nieruchomości wynosi 19% od uzyskanego dochodu. Zasady dotyczące tego podatku mogą się różnić w zależności od sytuacji, na przykład od okresu, jaki upłynął od nabycia do sprzedaży nieruchomości. Podatek ten może również dotyczyć nieruchomości zlokalizowanych w krajach Unii Europejskiej, europejskiego obszaru gospodarczego oraz Konfederacji Szwajcarskiej.

Podatek od sprzedaży nieruchomości płaci sprzedający, który osiągnął w ten sposób określony dochód. Obowiązek podatkowy spoczywa na osobach fizycznych, które sprzedały nieruchomość przed upływem pięciu lat od jej nabycia. W przypadku osób fizycznych prowadzących działalność gospodarczą, dochód ze sprzedaży nieruchomości powinien być zaliczany do źródła dochodów z działalności gospodarczej. To oznacza, że przedsiębiorcy muszą uwzględnić ten dochód w swoich rozliczeniach podatkowych, co może wpływać na wysokość ich zobowiązań podatkowych.

Dochód ze sprzedaży nieruchomości może być zwolniony od podatku, jeśli równowartość przychodu uzyskanego z tego tytułu zostanie przeznaczona na własne cele mieszkaniowe. Oznacza to, że jeśli sprzedający zainwestuje uzyskane środki w zakup nowego mieszkania, remont własnego budynku mieszkalnego, czy inne cele mieszkaniowe, może uniknąć płacenia podatku. Kwota zwolnienia jest limitowana i zależy od tego, jaką część przychodu zostanie wydana na cele mieszkaniowe. Zwolniony będzie dochód w wysokości, która odpowiada iloczynowi tego dochodu i udziału wydatków poniesionych na cele mieszkaniowe. Przykładowo, jeśli 80% przychodu ze sprzedaży nieruchomości zostanie przeznaczone na cele mieszkaniowe, to 80% dochodu będzie zwolnione od podatku.

Obowiązek podatkowy powstaje, jeśli sprzedaż nastąpi przed upływem pięciu lat od zakupu nieruchomości. Pięcioletni okres liczy się od końca roku kalendarzowego, w którym nastąpiło nabycie lub wybudowanie nieruchomości. Jeżeli sprzedaż następuje po tym okresie, nie ma obowiązku płacenia podatku ani składania zeznania podatkowego.

Jednakże, nawet jeśli sprzedaż nastąpi przed upływem pięciu lat, można uniknąć obowiązku zapłaty podatku, jeśli przychody zostaną przeznaczone na cele mieszkaniowe. Przeznaczenie przychodów na zakup nowego mieszkania, remont lub budowę nowego domu może zwolnić sprzedającego z obowiązku podatkowego.

Podatek od odpłatnego zbycia nieruchomości wynosi 19% od dochodu uzyskanego ze sprzedaży, co jest obliczane jako różnica między ceną sprzedaży a kosztami nabycia oraz nakładami na nieruchomość. Obowiązek podatkowy pojawia się, gdy sprzedaż następuje przed upływem pięciu lat od nabycia nieruchomości.

Dochód jest definiowany jako przychód minus koszty uzyskania przychodu. Podatek nie jest obliczany od całej wartości nieruchomości, lecz od kwoty dochodu. Wartości rynkowej nieruchomości może być ustalana przez urząd skarbowy, jeśli istnieje znaczne odstępstwo od wartości rynkowej w umowie sprzedaży.

Rozważmy przykład sprzedaży mieszkania przed upływem pięciu lat. Jeśli cena sprzedaży wynosi 400 000 zł, a koszty nabycia oraz nakłady na nieruchomość to 350 000 zł, dochód do opodatkowania wynosi 50 000 zł. Przy stawce 19%, podatek do zapłaty wynosi 9 500 zł. Sprzedaż mieszkania w tym przypadku wiąże się z określonymi obowiązkami podatkowymi.

Inne przykłady mogą obejmować wyższe dochody, jak 150 000 zł, gdzie podatek wynosi 28 500 zł, lub 280 000 zł, gdzie podatek wynosi 53 200 zł. Te przykłady pokazują, jak różni się wysokość podatku w zależności od uzyskanego dochodu.

Ulga mieszkaniowa pozwala na odliczenie wydatków na cele mieszkaniowe od podatku dochodowego PIT. Aby skorzystać z ulgę mieszkaniową, podatnicy muszą posiadać prawa do nieruchomości i być podatnikami w Polsce. Ustawa o PIT pozwala na odliczenie wydatków poniesionych na różne cele mieszkaniowe, takie jak budowa, remont czy adaptacja budynków na cele mieszkalne. Ulga może również dotyczyć nabycia spółdzielczego własnościowego prawa do lokalu mieszkalnego.

Termin na wydatki na cele mieszkaniowe po sprzedaży nieruchomości wynosi 3 lata od końca roku podatkowego. Przeznaczenie dochodu ze sprzedaży nieruchomości na cele mieszkaniowe, takie jak zakup nowego mieszkania, może pozwolić na uniknięcie płacenia podatku. Ulgi podatkowe mogą także obejmować zwolnienie z podatku dla osób, które realizują własne cele mieszkaniowe po sprzedaży nieruchomości.

Przykłady wydatków kwalifikujących się do ulgi to m.in. budowa, rozbudowa, nadbudowa lub remont własnego budynku mieszkalnego.

Sprzedaż nieruchomości nabytej w drodze spadku lub darowizny jest opodatkowana podatkiem dochodowym od osób fizycznych (PIT) bez względu na sposób nabycia. W przypadku sprzedaży nieruchomości otrzymanej w spadku, obowiązuje inny schemat opodatkowania, z kosztami uzyskania przychodu definiowanymi jako wydatki poniesione przez spadkodawcę. Sprzedaż odziedziczonego spółdzielczego własnościowego prawa do lokalu mieszkalnego również podlega opodatkowaniu podatkiem dochodowym.

Obowiązek podatkowy pojawia się, jeśli sprzedaż nieruchomości następuje przed upływem pięciu lat od nabycia przez spadkodawcę. Pięcioletni okres zwolnienia podatkowego dla nieruchomości odziedziczonych liczony jest od końca roku kalendarzowego nabycia przez spadkodawcę.

Część zapłaconego podatku od spadków lub darowizn można odliczyć jako koszt uzyskania przychodu w proporcji do wartości odpłatne zbycie nieruchomości sprzedawanej nieruchomości.

Polski Ład wprowadza nowe zasady dotyczące podatku od sprzedaży nieruchomości. Jedną z możliwości jest odliczenie spłaty kredytu hipotecznego od uzyskanych przychodów. Nie powinno być problemów z odliczaniem wydatków na spłatę kredytu hipotecznego, co może być korzystne dla wielu podatników.

Kwoty wolne od podatku na rok 2024 dla różnych grup podatkowych wynoszą: 36 120 zł dla I grupy, 27 090 zł dla II grupy, oraz 5 733 zł dla III grupy. W przypadku darowizn, ich wartość z lat ubiegłych zlicza się do limitu w okresie pięciu lat, co może wpłynąć na konieczność zapłaty podatku.

Osoba otrzymująca darowiznę musi dokumentować jej wartość przez okres pięciu lat, aby uniknąć przekroczenia limitu podatkowego. Istnieją także potencjalne pułapki podatkowe i możliwości optymalizacji związane z nowymi przepisami.

Zwolnienie z podatku można uzyskać, jeśli nastąpiło odpłatne zbycie nieruchomości, a dochód ze sprzedaży przeznaczony jest na cele mieszkaniowe w ciągu trzech lat od sprzedaży. Przeznaczenie dochodu na zakup nowego mieszkania, remont lub budowę nowego domu może zwolnić sprzedającego z obowiązku podatkowego.

Inne metody na uniknięcie podatku obejmują sprzedaż nieruchomości po upływie pięciu lat od nabycia oraz korzystanie z odpowiednich interpretacji urzędów skarbowych.

Do wydatków na własne cele mieszkaniowe, które można odliczyć, należą:

Organy podatkowe uznają także wydatki na zakup niektórych mebli i sprzętu AGD jako kwalifikujące się do ulgi mieszkaniowej.

Zakup małego AGD, takiego jak ekspres do kawy czy toster, nie jest uznawany za wydatek na własne cele mieszkaniowe i nie można go odliczyć.

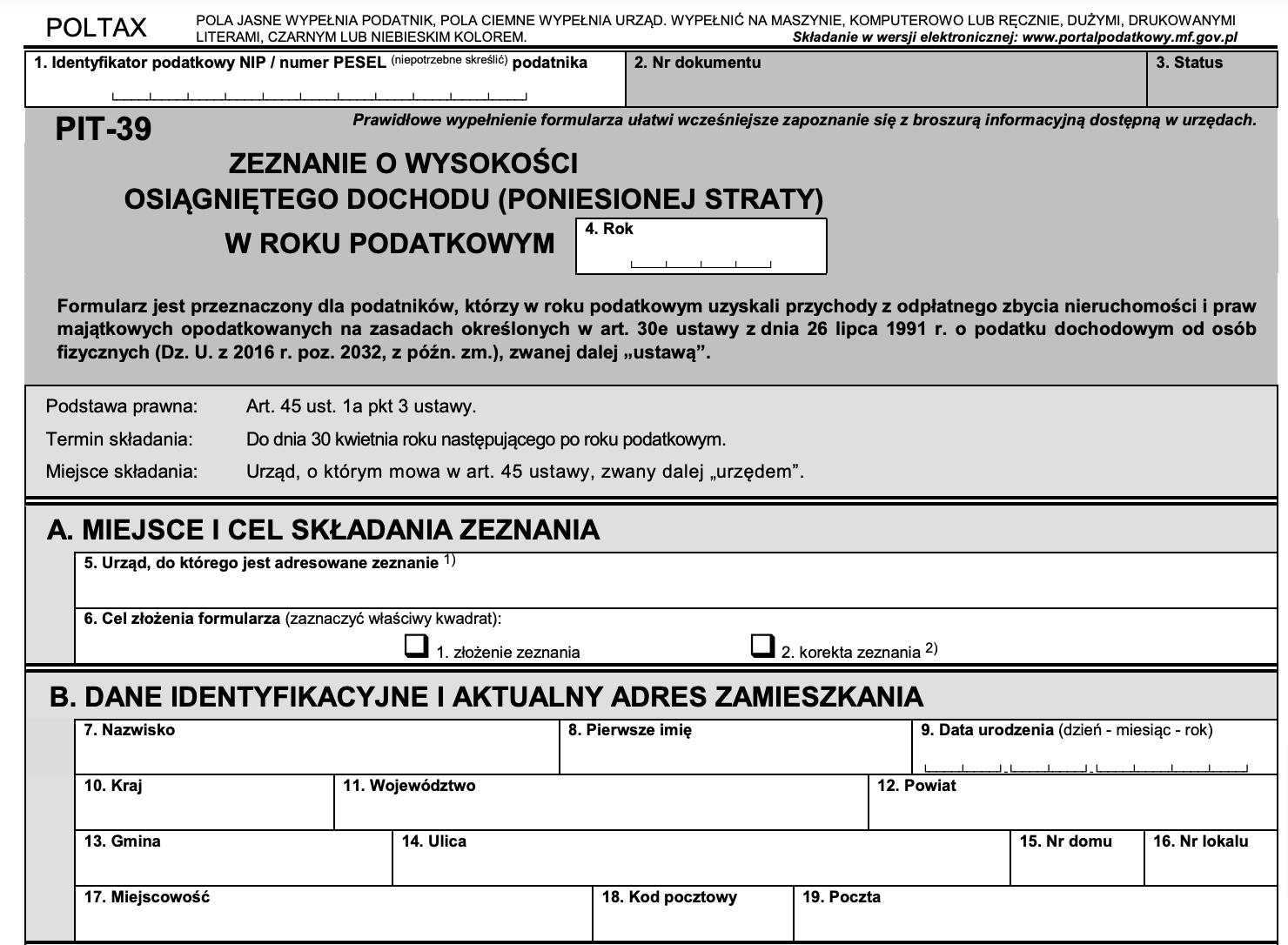

Tutaj cały formularz do pobrania.

Formularz PIT-39 jest wymagany do rozliczenia przychodów z odpłatnej sprzedaży nieruchomości oraz praw majątkowych. Wypełnia się go tylko dla nieruchomości oraz praw nabytych lub wybudowanych od 2018 roku. Formularz należy złożyć do 30 kwietnia roku następującego po roku sprzedaży nieruchomości.

W zeznaniu podatkowym PIT-39 należy wskazać wysokość uzyskanego dochodu ze sprzedaży nieruchomości oraz dochody zwolnione z opodatkowania. Formularz można złożyć elektronicznie, co ułatwia cały proces.

Koszty uzyskania przychodów można dokumentować fakturami VAT oraz innymi dowodami poniesionych wydatków administracyjnych.

Podatek od sprzedaży mieszkań w Polsce wynosi 19% dochodu ze sprzedaży, co jest identyczne jak w przypadku działki budowlanej. W przypadku odpłatnego zbycia nieruchomości, jeśli sprzedaż nastąpi przed upływem pięciu lat od nabycia, obowiązuje ten sam 19% podatek dochodowy od uzyskanego dochodu.

Sprzedaż nieruchomości w ramach działalności gospodarczej ma jednak inną podstawę opodatkowania. Stawka 19% dotyczy dochodu po odliczeniach kosztów uzyskania przychodu, co może stanowić istotną różnicę w porównaniu do sprzedaży nieruchomości przez osoby fizyczne.

Koszty nabycia nieruchomości oraz inne wydatki związane z jej nabyciem mogą być odliczane od podstawy opodatkowania. Nakłady inwestycyjne, które zwiększyły wartość sprzedawanej nieruchomości, również mogą być uwzględnione jako koszty uzyskania przychodu.

Koszty remontu, zakupu mebli oraz trwałych elementów wyposażenia budynku mogą być odliczane od podatku, co może znacząco obniżyć podstawę opodatkowania.

Podatek od sprzedaży nieruchomości może wydawać się skomplikowany, ale zrozumienie kluczowych zasad i terminów pozwala uniknąć pułapek podatkowych. Kluczowe jest obliczenie dochodu, uwzględnienie kosztów uzyskania przychodu oraz skorzystanie z ulg takich jak ulga mieszkaniowa. Pamiętaj, aby terminowo składać formularz PIT-39 i dokumentować wszystkie poniesione koszty.

Dzięki naszemu przewodnikowi na temat podatku od sprzedaży nieruchomości w 2024 roku, masz teraz pełen obraz tego, jak skutecznie zarządzać swoimi obowiązkami podatkowymi. Niech wiedza zdobyta w tym artykule stanie się Twoim przewodnikiem w trakcie każdej transakcji nieruchomościowej.

Podatek od sprzedaży nieruchomości należy zapłacić, jeśli sprzedaż nastąpi przed upływem pięciu lat od zakupu, chyba że uzyskane przychody zostaną przeznaczone na cele mieszkaniowe.

Podatek od sprzedaży nieruchomości wynosi 19% od dochodu, który oblicza się jako różnicę między ceną sprzedaży a kosztami nabycia oraz nakładami na nieruchomość. Ważne jest, aby rzetelnie uwzględnić wszystkie wydatki związane z nieruchomością.

W ramach ulgi mieszkaniowej można odliczyć wydatki na budowę, remont oraz adaptację obiektów mieszkalnych, a także zakup niektórych mebli i sprzętu AGD.

Podatek od sprzedaży mieszkań i działek budowlanych wynosi 19% od uzyskanego dochodu, natomiast sprzedaż nieruchomości w ramach działalności gospodarczej ma inną podstawę opodatkowania. To wskazuje na istotne różnice w traktowaniu podatkowym tych rodzajów nieruchomości.

Możesz zaliczyć koszty nabycia nieruchomości, inwestycje zwiększające jej wartość, a także koszty remontu oraz zakupu mebli i trwałych elementów wyposażenia.

Financial Insights

January 25, 2026

Ustawa o CIT (art. 11n ust. 1 pkt 1) przewiduje tzw. „zwolnienie krajowe”, czyli brak obowiązku sporządzania dokumentacji cen transferowych dla podmiotów, które nie poniosły straty podatkowej. Jest to istotne ułatwienie dla biznesu, jednak skorzystanie z niego wymaga spełnienia kilku rygorystycznych warunków.

January 25, 2026

W październiku opublikowano najnowszy raport Forum Cen Transferowych (FCT) dotyczący transakcji finansowych zawieranych pomiędzy podmiotami powiązanymi. Dokument pokazuje, jak oceniać zgodność wynagrodzenia z zasadą ceny rynkowej oraz jakie przesłanki uwzględnić przy przygotowywaniu analizy cen transferowych (benchmarku) dla takich transakcji.